Come va la tua attività?

Silenzio…

OK, sono d’accordo: fare i conti non piace a tutti.

(A me si…ma questa è un’altra storia…).

Però se svolgi un’attività in proprio non puoi esimerti dal sapere se il tuo lavoro ti porta un guadagno, oppure se lavori solo “per la gloria”!

Non è necessario essere contabili o commercialisti.

Ci sono dei semplici conti che puoi fare: considerando le entrate e le uscite della tua attività, puoi capire se stai andando nella direzione giusta.

Ovvero: la tua attività è remunerativa oppure lavori in perdita?!

Andiamo con ordine e partiamo dai fondamentali…

Il fatturato va alla grande!

Sono contenta per te, fatturare è segno che la tua attività funziona e che i clienti ricercano il tuo prodotto o il tuo servizio.

Purtroppo, il fatturato non è sinonimo di profitto…

Infatti la Treccani chiarisce che:

- il fatturato è “l’ammontare complessivo delle vendite effettuate in un dato periodo di tempo…espresso in moneta e assunto in genere come indicatore del giro d’affari e quindi dell’attività e consistenza economica”;

- il profitto è “…l’utile che si ricava da un’attività imprenditoriale, inteso come eccedenza del totale dei ricavi sul totale dei costi”.

Spiegato più semplicemente:

- il fatturato è costituito dalle sole entrate, che corrispondono alla voce “Imponibile” delle fatture di vendita;

- il profitto è ciò che rimane del fatturato dopo avere dedotto tutti i costi di un’attività.

Se vuoi gestire la tua attività nel migliore dei modi devi fare due conti per capire se le entrate superano le uscite, quindi se il tuo lavoro genera un utile. 😉

Un doveroso chiarimento.

Un commercialista avrebbe probabilmente da ridire sulle informazioni che seguono.

Ci tengo quindi a sottolineare che non sono una commercialista e non sono una contabile.

Scrivere questo articolo in maniera molto semplice e sommaria è una scelta precisa.

Spero in questo modo che anche i non addetti ai lavori (e chi di conti non vuole proprio saperne) si possano avvicinare ad un aspetto che reputo fondamentale per la buona gestione di un’attività.

In pratica, ho semplificato il più possibile per evitare “l’effetto WOW” 😲 (cioè spavento, sconforto, e decisione di lasciare perdere tutto!).

Gli elementi da considerare.

Di seguito una breve spiegazione delle voci che concorrono al calcolo del risultato economico della tua attività:

⓵ RICAVI (o ENTRATE)

Rientrano in questa categoria tutti gli importi incassati (I.V.A. esclusa) a fronte delle fatture emesse.

⓶ COSTI (o SPESE)

I costi variano ovviamente in base all’attività che svolgi, ma possono comunque comprendere:

- acquisto delle materie prime;

- costi di produzione;

- affitto locali;

- utenze (elettricità, telefonia fissa e mobile, linea internet, ecc.);

- trasporti, vitto ed alloggio in caso di trasferte;

- acquisto di beni durevoli (ad esempio mobili, computer, attrezzature, ecc.);

Nota: i costi relativi all’acquisto di beni durevoli vengono imputati attraverso una quota annuale di ammortamento in percentuali stabilite per legge, che il tuo commercialista sarà in grado di indicarti con esattezza.

- spese per cancelleria o altro materiale di consumo;

- qualsiasi altra spesa riconducibile alla tua attività (e documentata).

⓷ IMPONIBILE PREVIDENZIALE

È l’importo sul quale si calcolano i contributi.

⓸ CONTRIBUTI

Rientrano in questa categoria:

- i contributi previdenziali che versi all’INPS o alle Casse previdenziali di appartenenza;

- contributi per malattia (se applicabili);

- contributi per maternità (se applicabili).

Venendo portati in detrazione sull’imponibile previdenziale, sono a tutti gli effetti da considerarsi oneri deducibili.

⓹ ALTRI ONERI DEDUCIBILI

Gli altri oneri deducibili sono particolari categorie di spese – in aggiunta ai contributi di cui al punto precedente – che possono essere detratte per la definizione del tuo imponibile fiscale.

Alcuni esempi sono:

- le spese mediche;

- le spese veterinarie;

- l’assegno di mantenimento al coniuge;

- gli importi versati per la previdenza integrativa (fondi pensione);

- i versamenti effettuati a favore di ONLUS.

⓺ IMPONIBILE FISCALE

È l’importo sul quale si calcolano le imposte.

⓻ IMPOSTE

Questa categoria include tutto ciò che di solito definiamo semplicemente “tasse”: IRPEF in primis ed eventuali altre imposte locali o regionali.

⓼ ONERI DETRAIBILI

Altra categoria di spese che possono essere portate in detrazione sulle imposte da pagare.

Rientrano in questo gruppo gli importi riferiti a:

- interessi che paghiamo sui finanziamenti (ad esempio per il mutuo);

- rette scolastiche (dall’asilo nido all’università);

- attività sportive dei figli;

- ristrutturazioni o attività per il risparmio energetico.

E l’I.V.A.?

Breve discorso a parte per l’I.V.A., che sui conti della tua attività ha un impatto solo finanziario.

Pur incassato sulle fatture che emetti, infatti, non è da considerarsi un ricavo, in quanto verrà poi “restituito” all’Erario.

Più nello specifico, la differenza tra l’I.V.A. incassata sulle fatture che hai emesso e l’I.V.A. detraibile che hai pagato sugli acquisti determina l’importo che dovrai versare all’Erario.

Nel caso in cui l’I.V.A. detraibile superi l’I.V.A. incassata avrai un importo a credito…ma di solito non è una buona notizia!

Infatti, possiamo considerare “sana” un’attività quando la stessa è in debito di I.V.A.: questo perché significa che ha venduto più di quanto abbia acquistato. 😉

E adesso…i calcoli!

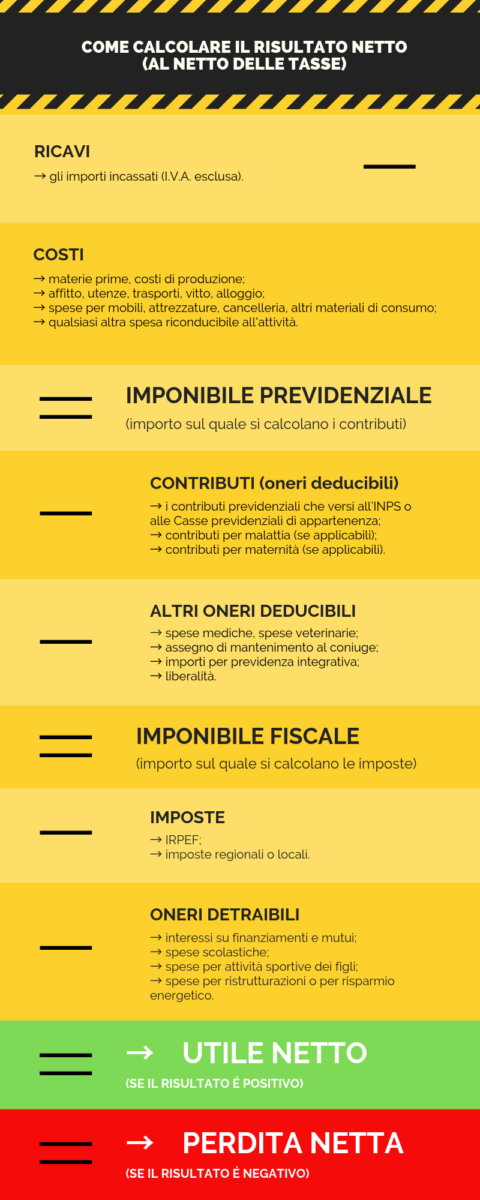

Chiariti gli elementi che concorrono al calcolo dell’utile (o della perdita ☹) derivante dalla tua attività, possiamo passare ai veri e propri calcoli.

L’operazione è molto semplice:

I regimi fiscali.

L’infografica definisce genericamente come vengono effettuati i calcoli per arrivare al risultato economico della tua attività.

Ci sono però alcune differenze fondamentali che dipendono dal regime contabile di appartenenza.

Se non sai quale regime contabile applichi, il tuo commercialista è la persona giusta per chiarirti questo punto.

Potrà anche chiarirti la percentuale media da considerare per le imposte e quella per i contributi, dati indispensabili per effettuare la stima del risultato economico della tua attività.

Di seguito trovi comunque un breve sommario dei regimi fiscali disponibili:

⓵ regime ordinario

- è il regime contabile obbligatorio per società di grandi dimensioni o con un fatturato elevato;

- rientrano in questo regime, ad esempio, le società di capitali e gli enti pubblici e privati, nonché le attività che generano un fatturato superiore ad €400.000 (per la vendita di servizi) oppure ad €700.000 (per altri tipi di attività).

⓶ regime semplificato

- è il regime contabile nel quale ricadono le imprese individuali e le società di persone con un fatturato inferiore ad €400.000 (per la vendita di servizi) oppure ad €700.000 (per altri tipi di attività).

⓷ regime forfettario

- è il regime contabile agevolato al quale possono accedere imprese di piccole dimensioni;

- possono usufruire del regime forfettario le attività con fatturato inferiore ad €65.000, senza dipendenti e con spese per eventuali collaboratori inferiori ad €5.000.

Le differenze.

Il regime fiscale di appartenenza determina differenze, anche significative, sui calcoli da effettuare per verificare il risultato economico della tua attività.

Prendendo come riferimento le voci del precedente paragrafo, le differenze principali riguardano:

⓵ RICAVI (o ENTRATE)

- in caso di regime forfettario l’I.V.A. non viene calcolata sulle fatture.

⓶ COSTI (o SPESE)

- nel regime forfettario le spese non sono detraibili;

- vengono invece calcolate “a forfait” in base al cosiddetto coefficiente di redditività (collegato al codice ATECO della tua attività).

⓹ ALTRI ONERI DEDUCIBILI

- come le spese, anche questa categoria di costi non è deducibile in caso di regime forfettario.

⓻ IMPOSTE

- in caso di regime ordinario le imposte vengono calcolate con percentuali diverse in base agli scaglioni di fatturato: per i tuoi calcoli puoi comunque considerare una percentuale media del 35% dell’imponibile fiscale;

- per il regime forfettario, invece, la percentuale (detta imposta sostitutiva) è fissa: 15% sull’imponibile fiscale;

- inoltre, in caso di nuove attività e start-up l’imposta sostitutiva è ulteriormente ridotta al 5% per i primi 5 anni di attività.

⓼ ONERI DETRAIBILI

- per il regime forfettario questa categoria di costi non è detraibile.

Pronti? Via!

A questo punto dovresti avere le idee più chiare sui calcoli da effettuare per capire se la tua attività genera un utile o una perdita.

Il modo più semplice per effettuare questo calcolo è un foglio elettronico (Excel o programma equivalente) nel quale creare le varie sezioni ed impostare calcoli automatici.

Aggiornando gli importi ogni mese, semestralmente (o almeno una volta all’anno!) potrai ottenere la fotografia economica della tua attività.

In base a come il file verrà strutturato avrai a disposizione tutte le informazioni necessarie per:

1. calcolare in maniera più realistica i prezzi dei tuoi prodotti o servizi;

2. decidere in modo chiaro e ragionato le tue strategie in termini di portfolio clienti;

3. conoscere in anticipo (anche se in maniera approssimativa) gli importi che dovrai pagare in sede di versamento contributi previdenziali e pagamento imposte;

4. avere a disposizione il calcolo dell’importo dell’I.V.A. da versare all’Erario (in caso di I.V.A. incassata sulle fatture emesse e classificata come detraibile);

5. accantonare per tempo le cifre necessarie ai suddetti versamenti, così da non avere problemi al momento della scadenza dei pagamenti.

Sottolineo nuovamente che il tuo commercialista o il tuo contabile sono le persone migliori per affiancarti in questa attività e per fornirti tutte le informazioni necessarie ad effettuare i calcoli nella maniera più affidabile e realistica possibile.

Questo articolo vuole solo essere una guida per non addetti ai lavori, che difficilmente deciderebbero di addentrarsi in un’analisi di questo genere.

Analisi che, spero sia chiaro, è assolutamente fondamentale per portare avanti un’attività in maniera consapevole e ragionata.

Hai dubbi o perplessità su qualche punto dell’articolo?

Hai bisogno di aiuto per capire quale sia il modo più semplice per impostare questa analisi?

Contattami: sarà un piacere trovare con te la soluzione migliore per iniziare!

Grazie anche se vorrai lasciare un commento o un suggerimento. 😊

Con il mio lavoro posso dare più valore al tuo tempo, rendere più semplici e leggere le tue giornate e permetterti di focalizzare attenzione ed energie sulle attività fondamentali per il tuo business o sui tuoi interessi privati. In breve, il mio obiettivo è essere, sempre, la giusta soluzione alle tue esigenze.

Ciao Barbara. Grazie per questo articolo esaustivo. Il commercialista non è sempre disponibile a spiegare. Più a rimproverare e a sottolineare scadenze. Quindi ti contatterò per approfondire. Grazie ancora

Ciao Fabiana, grazie per il tuo commento.

Sono molto contenta che tu abbia gradito l’articolo che, proprio come scrivi tu, aveva l’intento di spiegare “i fondamentali” anche a chi non è commercialista, contabile o non ha un’insana passione 🙂 per numeri e conti.

Per alcune informazioni il tuo commercialista, o chi si occupa della tua contabilità, è la persona giusta alla quale chiedere.

Se hai ulteriori dubbi da chiarire o qualche punto in particolare da approfondire sono assolutamente a disposizione, sperando di poterti essere di aiuto.